在历经两次中止审查后,三只松鼠近期再次出现在IPO排队名单中,其上市之路可谓一波三折,但这并未影响良品铺子冲刺A股的热情。

近日,良品铺子公布首次公开发行股票招股说明书(申报稿),公司拟公开发行不超过4100万股,募资7.73亿元,用于全渠道营销网络建设项目、仓储与物流体系建设项目、信息系统数字化升级项目、及食品研发中心与检测中心改造升级项目等。

加上之前已经上市的来伊份,零食企业的春天要来了吗?以良品铺子作为案例,我们来看一看它的情况。

“贴牌+销售”的利与弊

财报显示,2015~2017年度,公司主营业务收入分别为31.1亿元、42.3亿元和53.7亿元,主营业务收入年均复合增长率达31.46%,但同期,良品铺子的净利润分别为4700万元、1.05亿元和1.18亿元。

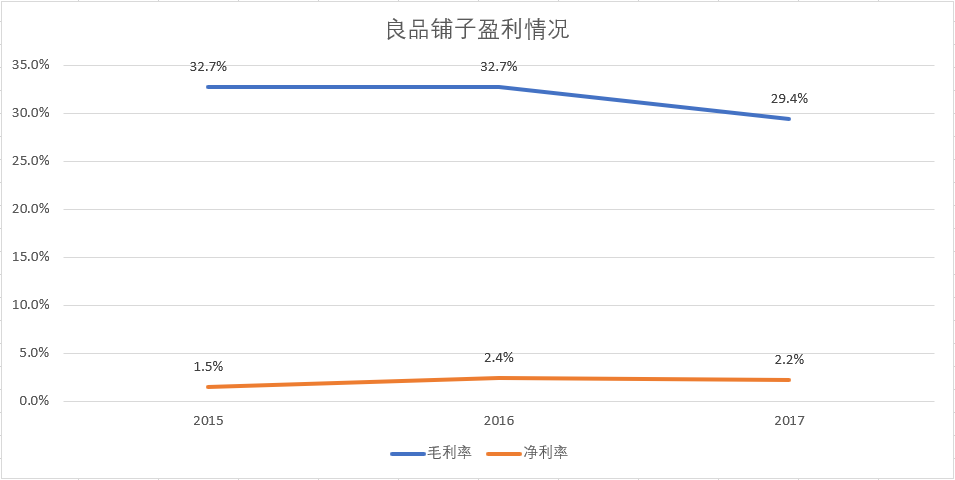

我们看到,良品铺子的利润并不高。2015~2017年度,良品铺子的毛利率分别为32.7%、32.7%、29.4%(与产品线有关),而同期的净利润仅为1.5%、2.4%、2.2%。

毛利和净利的差距很大。实际上,不仅是良品铺子,三只松鼠、来伊份,都是这种情况:来伊份2017年营收为36.4亿,毛利率44.3%,净利率2.8%;三只松鼠2017上半年营收为28.9亿,毛利率30.9%,净利率8.3%。

钱去哪儿了?这里面的钱,基本都花在销售费用上。2015~2017年度,良品铺子的销售费用占营收比重分别为22.8%、22.2%、19.5%。友商也是同样的情况,2016年三只松鼠的销售费用占营收比为20.8%,2017年来伊份的销售费用占营收比重为30.4%(来伊份主要是线下直营渠道,费用更高)。

而销售费用的高投入,则是“贴牌+销售”的业务模式造成的。

简单来说,良品铺子等的业务可以分为三个环节:研发、采购生产和销售。在研发上,包括自主研发和与第三方联合研发,采购生产则主要是委托生产或OEM,以及份额不会太高的自主生产,良品铺子等零食品牌真正的投入,都在销售环节上。

这种业务模式反映在财报上,就是轻资产和高周转:

流动资产占比高:良品铺子2017年流动资产占总资产比重为79.5%,三只松鼠2017上半年为81%。

资产周转率高:良品铺子和三只松鼠的总资产周转率都在2左右。

存货周转率高:2017年良品铺子为6.25次。

流动负债高:应付账款、应付票据、其他应付款等数额非常高。

以及非常低的研发投入,2017年良品铺子的研发投入占营收比重为0.77%,2017年上半年三只松鼠的研发比重为0.24%,来伊份2017年直接没有公布研发情况。

并且,即便有研发投入,也更多是在产品企划和包装设计上。这个行业没有很大的技术创新空间。

因此,虽然良品铺子的净利润并不高,但高周转以及对上下游企业资金的占用和收拢,使其现金流情况非常好。

以上,我们可以总结良品铺子的情况,这也是这个行业的一些特征:

1. 行业进入门槛相对较低,产品同质化现象严重。

2.行业下游直接面向费者,消费者的购买力和消费喜好对行业有直接影响。

3. 受各地消费习惯不同,产品线需要极大丰富,由于行业上游没有技术壁垒,产品难以拉开差距,品牌和销售渠道是竞争的核心。

4. 在线下,由于行业区域竞争和仓储物流等配套设施的建设,有地域化经营特征。

过去几年,借助线上渠道,休闲零食品牌迅速在全国打响知名度,如三只松鼠,2012年由章燎原创立,通过贴牌+电商模式,短短5、6年时间就成为零食业的扛把子之一。然而但对代工产品质量无法全程掌控的弊端也逐渐显现。

三只松鼠招股书显示,2016年7月-2017年6月,三只松鼠因产品保质期标注与食品安全标准不符、产品不符合食品安全标准等问题,先后被7名消费者起诉,涉及产品包括卤藕、雪菊、冻干柠檬片、奶油味瓜子、和田骏枣、鱿鱼丝等。

良品铺子报告期内多次登上质检黑榜。2016年底,成都食药监局通报食品安全监督抽检结果,良品铺子、永辉超市等多家知名公司登上黑榜;2017年2月份,湖北省食品药品监督管理局发布了一则食品安全监督抽检信息公告,良品铺子旗下的一款原生腰果产品抽检不合格,原因是霉菌超标;2017年3月份,因良品工业委托两家供应商加工生产的产品不符合食品安全标准,湖北食品药品监督管理局对其下发了《行政处罚决定书》,罚款金额合计64.28万元。

值得注意的是,对于公司产品多次上质量“黑榜”等问题,有数十家媒体进行报道过,但良品铺子并未在招股书中进行披露。业内认为,食安问题或成为零食企业IPO的绊脚石。

竞争的关键:品牌和渠道

前面总结过,由于行业上游并没有技术壁垒,产品难以拉开差距,品牌和销售渠道是竞争的核心。

新零售背景下,线下门店的优势得以凸显,多元的渠道融合使线上线下的界限在模糊,但这里还是简单说一下。

良品铺子从线下起家,线下方面,截至2017年12月31日,共有直营门店705家,加盟门店1358家,主要集中于湖北、湖南、江西、四川等地区。

2015~2017年度,良品铺子的营收线上占比分别为26.53%、33.69%和42.21%,线下收入占比分别为73.47%、66.31%和57.79%。可以发现良品铺子的线上营收占比在上升。

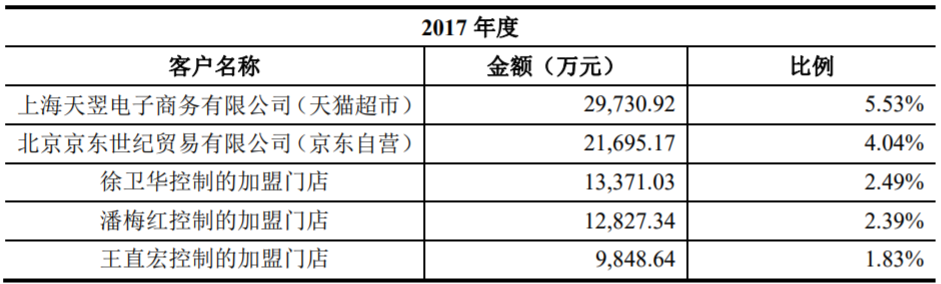

从前五大客户来看,良品铺子对电商平台的依赖并不大。

与良品铺子不同,三只松鼠是中国第一家定位于纯互联网食品品牌的企业,有更高的电商业务集中度与依赖性。

据三只松鼠招股书,在2017年上半年,三只松鼠90.41%的销售额来自天猫、京东和唯品会三个电商平台。

不过此前,三只松鼠推出了自己的APP,并对外界公布2017年要开出100间线下门店,在此后3~5年开出1000间店,三只松鼠对电商的依赖性应该有所减弱。

总体上,销售渠道就这么多:直营门店、加盟门店、电商平台、O2O平台、自营APP、大客户等。线上日益高昂的获客成本,令各品牌纷纷意识到,只有将渠道牢牢掌握在自己手里才是硬道理。

零食具有“冲动性、及时性、高频性”的消费特征,从业者的渠道建设就要思考如触达更多的消费者。

品牌方面,在三只松鼠公司组织结构中,公司下设IP战略发展事业中心,要坚持IP化、品牌化战略。近两年三只松鼠跨界动作不断,力图增加品牌知名度。

良品铺子也是营销推广不断,推出自己的IP吉祥物,当下世界杯激战正酣,良品铺子提前推出一款“世界杯主题”零食噜辣杯,在抖音平台发起“噜辣舞”挑战赛,今晚(7月3日)还将在上海举办噜辣狂欢派对。

虽然卖的是产品,但竞争却在产品之外。可以预见,在渠道建设和品牌方面,良品铺子等零食企业都会持续投入。

资本在推动

为何出现零食企业扎堆上市的现象?除了“健康零食”带动行业发展,还可能因为有资本的推动。

据《21世纪经济报道》,此前三只松鼠的上市动作,是因为其背着一份“对赌协议”。

IDG子公司NICE GROWTH、今日资本全资子公司LT GROWTH等投资方,在增资三只松鼠后,在2015年12月17日签署附条件终止上述特殊权利安排的协议。

该协议中,三只松鼠与各方约定,若其在该协议签署后24个月内仍未向证监会提交上市申请材料,则投资人自动恢复其在投资文件项下的优先权利,包括随意售权、回购权、连带并购权、优先清算权、反稀释权等等。

据此推算,该协议于今年12月17日到期,与12月13日的上会时间,仅仅相隔4天。之前三只松鼠提交上市但又“取消审核”,可能不是因为老生常谈的食品安全。

对于争相上市的现象,近日,电子商务研究中心主任曹磊在接受《中国食品报》记者采访时表示:良品铺子、三只松鼠两家公司都有今日资本的布局,投资者往往会投行业前两家,然后急于套现。”

“近年来,零食电商迎来IPO上市潮。主要是跟行业本身成熟、品牌运作多年有关,此外还和淘宝等大平台成立了淘品牌上市办这样一个平台孵化器,推动相关品牌的上市有关。”

支付宝扫一扫

微信扫一扫

赏